Услуги банков для юридических лиц, виды и особенности — tvoedelo.online

19 июня 2018

Банковские услуги для юридических лиц — это все, что банки делают для компаний и предпринимателей: расчетно-кассовое обслуживание, зарплатные проекты, кредиты. Список услуг может отличаться в зависимости от банка, но есть стандартные услуги для юридических лиц.

Расчетно-кассовое обслуживание

Расчетно-кассовое обслуживание или РКО — основной вид банковских услуг для юридических лиц. В рамках РКО компания выдает зарплату сотрудника, проводит валютные операции и получает кредиты.

Зарплатный проект

Зарплатный проект — это банковская услуга для юридических лиц, с помощью которой компания выдает сотрудникам зарплату. Банк выделяет компании специальный счет для выдачи зарплаты. Сотрудникам открывает расчетные счета и выдает зарплатные карты. В день выдачи денег с основного счета организации на зарплатный поступают средства. Компания присылает в банк зарплатную ведомость, по которой банк начисляет деньги на карточки сотрудников.

Зарплатный проект нужен, чтобы облегчить работу бухгалтерии и упростить процесс выдачи зарплаты сотрудникам.

Валютный контроль

Валютный контроль — это банковская операция, которую проходят клиенты банка, когда отправляют или получают деньги из-за границы. Во время валютного контроля клиент подтверждает, что получил деньги законно.

Под валютный контроль попадают:

- предприниматели, которые получают деньги от иностранной компании;

- предприниматели, которые платят деньги иностранной компании или частному лицу.

Контроль валютных операций нужен Центробанку, чтобы знать, что компания не финансирует террористов, не получает из-за границы нелегальные деньги и не продает запрещенные товары.

Если иностранная компания оплачивает ваши услуги, деньги сначала получает банк и хранит их на транзитном счете, пока не проходите валютный контроль.

У организации есть 15 дней, чтобы узнать, что пришли деньги, привезти в банк договор с иностранным партнером и заполнить документы. Если компания задерживает документа, то банк выставляет штрафы.

Кредитование юридических лиц

Кредитование юридических лиц — это услуги банка для юр лиц, когда банк дает компании деньги на время и за проценты. Банк получает проценты от суммы заема, которую дал организации. Кредиты имеют классификации по сроку, по цели и по способу предоставления кредита.

Кредиты по сроку

Кредиты по сроку — это кредиты, которые банк выдает на определенный срок. Краткосрочные — до одного года, среднесрочные — от года до двух лет и долгосрочные, которые компания берет больше, чем на два года.

Кредиты по цели

Кредиты на развитие бизнеса. Банк изучает оборот компании и назначает сумму кредита. От суммы, которую банк выдаст компании в кредит, зависит срок возврата и проценты. Банк не требует залог, когда выдает кредиты по цели.

Кредит на покупку основных средств

Чтобы получить кредит на покупку, например машины или специального оборудования, в банк нужно предоставить данные о доходах компании в течение последнего года. Если банк примет решение выдать кредит, то компания оставляет в залог товары, которые находятся в обороте. Выплачивать этот вид кредита необходимо равными долям — каждый месяц банк снимает со счета компании одинаковую сумму.

Коммерческая ипотека

Кредит на покупку офиса, склада, любого нежилого помещения. Банк берет залог в виде коммерческой недвижимости. В коммерческой ипотеке процентные ставки выше, чем в жилищной.

Инвестиционный кредит

Банк попросит у компании бизнес-план инвестиционного проекта и финансовую отчетность за последние три года. Кредит нужно вернуть в срок от трех до десяти лет. Банк берет в залог активы компании.

По способу предоставления кредита

По способу предоставления кредит бывает разовый, овердрафт и кредитная линия.

- Разовый кредит банк выдает компании один раз и под фиксированный процент.

- Кредитная линия — это когда банк выдает кредит частями в течение времени, которое прописано в договоре.

- Кредит через овердрафт — это когда компании срочно нужны деньги сверх тех, что есть на банковском счете. Банк списывает все средства со счета клиента и автоматически добавляет сверху сумму, необходимую для проведения платежа. За использование кредита банк берет проценты — не более 50% от средней суммы поступлений на счет клиента за последние три месяца. После того, как компания взяла в долг средства по овердрафту, все суммы, которые приходят на счет, идут на погашение кредита. Некоторые банки дают льготный период, когда компания может пользоваться кредитом без процентов.

Чтобы получить кредит, нужно подать заявку в банк. Руководство банка рассматривает документы, сотрудники проводят интервью с руководителем компании, которая берет кредит. Менеджер в банке спрашивает о целях и сумме кредита, рассказывает о процентной ставке и сроке возврата денег. Если банк одобрит кредит, то стороны подписывают кредитный договор. Более подробную информацию читайте в статье Как получить кредит для ООО в банке.

Рекомендуемые статьи:

1. Интересная статья, которая поможет Вам выбрать банк для обслуживания юридических лиц.

2. Сравнение тарифов на обслуживание юридических лиц Вы найдете в данной статье.

3. Подробная статья о том, что такое комплексное банковское обслуживание юридических лиц.

tvoedelo.online

Банковские услуги

Банковские услуги направлены на удовлетворение потребностей клиентов. Они приносят ему определенную выгоду, пользу. Чтобы оказать услугу нужно выполнить ряд действий. Существует довольно большое количество банковских услуг. Список услуг банка зависит от направленности его деятельности.

История банковских услуг

Многие услуги, которые сегодня оказывают своим клиентам банки, были распространены много веков назад. Из письменных источников известно, что ссуды под проценты выдавались еще в древнем Вавилоне. Почти три тысячи лет назад в Греции были менялы, которые под залог имущества выдавали деньги. В девятнадцатом веке произошел стремительный рост экономики и перед банками открылись большие перспективы. Использование в то время векселей позволило сократить издержки, связанные с оплатой товаров.

Большинство вновь создаваемых предприятий того времени финансировались промышленными банками. Инвестиционные услуги банков в то время помогали правительствам и гарантировали размещение государственных облигаций, поддерживали ликвидность рынка. В России первое кредитное заведение для купечества появилось в 17 веке в Пскове. В современном понимании банка кредитные учреждения появились только в конце 18 века. Сегодня государство ведет контроль деятельности банков, выдает лицензии и разрешения. Сегодня к переменам в банковской сфере подталкивают изменения в системе регулирования их деятельности, а также быстрое распространение инновационных технологий.

Самые популярные услуги

Услуги банковских учреждений можно поделить на основные категории: для физических и юридических лиц, а также для банков.

Услуги для физических лиц

Из основных услуг, оказываемых физическим лицам, можно выделить следующие:

— депозиты, каждый банк предлагает свои условия вклада;

— открытие, обслуживание счета;

— кредитование;

— выпуск, обслуживание карт;

— переводы;

— аренда сейфов.

Услуги для юридических лиц

Из основных услуг, предлагаемых юридическим лицам, можно выделить следующие:

— кредитование;

— депозиты;

— открытие счетов, управление;

— факторинг.

Услуги для банков

Из услуг, оказываемых банкам существуют такие как:

— международное финансирование;

— карты для агентов;

— выпуск гарантий;

— открытие, ведение корреспондентских счетов;

— выпуск облигаций, векселей;

— переводы;

— операции с документами.

Иные банковские услуги

Сегодня большую популярность набирают электронные банковские услуги. Банки сегодня постоянно стремятся расширять количество оказываемых ими услуг и улучшать их качество. Они пытаются привлечь как можно больше новых клиентов и увеличить свои доходы. Сегодня часто в банках можно воспользоваться услугой проведения операций с иностранной валютой, лизинговыми, страховыми и аудиторскими. Растет число операций, осуществляемых с ценными бумагами. Компьютеризация банков помогает сэкономить и сделать их услуги более доступными и дешевыми. Стоимость услуг банковских учреждений определяют затраты на их оказание и цены сложившееся на рынке на них.

Банковские услуги сегодня очень распространены, они вошли в нашу жизнь навсегда, без них невозможно осуществлять практически ни какую деятельность.

utmagazine.ru

Юридическим лицам

ОБЩИЕ ПОЛОЖЕНИЯ

Настоящий Сборник Тарифов АО КБ «ИС Банк» (далее «Тарифы») устанавливает размеры и ставки комиссий за выполнение АО КБ «ИС Банк» (далее «Банк») операций по распоряжениям юридических лиц, индивидуальных предпринимателей, а также по распоряжениям физических лиц без открытия банковских счетов, именуемых в Тарифах «Клиенты».

Тарифы могут быть изменены Банком, если иное не установлено договором между Банком и Клиентом. Об изменениях Тарифов Банк информирует Клиентов в порядке и сроки, установленные Правилами комплексного банковского обслуживания корпоративных клиентов. По соглашению между Банком и Клиентом могут устанавливаться индивидуальные тарифы, отличные от значений, установленных в настоящих Тарифах.

Комиссии по операциям в иностранной валюте, по усмотрению Банка, могут взиматься как в иностранной валюте, так и в рублях, по официальному курсу (кросс-курсу) Банка России на дату взимания комиссии.

Комиссии банков-контрагентов (третьих банков), другие дополнительные расходы Банка, связанные с исполнением распоряжений Клиентов, возмещаются (оплачиваются) Клиентами по фактической стоимости произведенных затрат.

Настоящий Сборник Тарифов АО КБ «ИС Банк» (далее «Тарифы») устанавливает размеры и ставки комиссий за выполнение АО КБ «ИС Банк» (далее «Банк») операций по распоряжениям юридических лиц, индивидуальных предпринимателей, а также по распоряжениям физических лиц без открытия банковских счетов, именуемых в Тарифах «Клиенты».

Тарифы могут быть изменены Банком, если иное не установлено договором между Банком и Клиентом. Об изменениях Тарифов Банк информирует Клиентов в порядке и сроки, установленные Правилами комплексного банковского обслуживания корпоративных клиентов. По соглашению между Банком и Клиентом могут устанавливаться индивидуальные тарифы, отличные от значений, установленных в настоящих Тарифах.

Комиссии по операциям в иностранной валюте, по усмотрению Банка, могут взиматься как в иностранной валюте, так и в рублях, по официальному курсу (кросс-курсу) Банка России на дату взимания комиссии.

Комиссии банков-контрагентов (третьих банков), другие дополнительные расходы Банка, связанные с исполнением распоряжений Клиентов, возмещаются (оплачиваются) Клиентами по фактической стоимости произведенных затрат.

www.isbank.ru

Услуги банков, предоставляемые юридическим лицам

Ни для кого не секрет, что услуги, которые банки предоставляют юридическим лицам, практически не похожи на услуги для лиц физических. В чем различие? В природе финансовых отношений. С одной стороны, банки предоставляют более широкий перечень услуг для юридических лиц, с другой стороны, уровень ответственности гораздо выше:

• Кредитные услуги. Трудно представить себе бизнес структуру без оборотных средств. Кредиты – наиболее удобная альтернатива тем предпринимателям, которые испытывают сложности в покупке оборудования, движимого и недвижимого имущества для бизнес целей. Форма и параметры кредитования могут отличаться в зависимости от формы собственности, уровня отношений между юридическим лицом и банком, а так же от сферы, в которой задействована бизнес организация.

• Депозитные услуги. Конечно же, депозиты для юридических лиц похожи на депозиты для обычных граждан лишь в общих чертах. Такие депозиты предполагают начисление процентов на свободные средства юр.лица. Основные и дополнительные условия таких начислений, как правило, обговариваются отдельно с каждым клиентом.

• Обслуживание счетов. Это может быть не одна услуга, а пакет. Расчетно-кассовое обслуживание счета (или счетов) клиента предусматривает высокую скорость и качество совершения денежных операций. Сюда так же входит услуга оптимизации процессов управления средствами.

• Эмиссия и обслуживание пластиковых карт. Как правило, это услуга обслуживания зарплатных счетов работников предприятия. При этом, кадровые ресурсы предприятия могут быть задействованы в более важных проектах, чем расчет и выплата зарплаты сотрудникам.

• Инвестиционные услуги. Клиент, в данном случае, может выступать как объектом, так и субъектом инвестирования. Т.е. банк может либо обслуживать инвестиционный фонд предприятия-клиента, либо заниматься привлечением инвесторов. Последнее может включать в себя и выпуск акций, с последующим размещением этих акций на фондовых рынках.

• Факторинг. Данная услуга – одна из новинок современных банковских услуг в Российской Федерации. Факторинг предусматривает передачу денежных средств предприятию-клиенту взамен на право требовать у третьего лица – дебитора (клиента или партнера данного предприятия) возмещения задолженности, либо передачи товаров или услуг. При этом, дебитор имеет возможность получить отсрочку платежа. Факторинговое обслуживание различных услуг и товаров – достаточно удобная услуга для компаний, отсрочка платежа для которых является стандартной практикой.

• Операции с документами. Как правило, это международные операции, которые проводятся с целью минимизации рисков, неизбежных при внешнеэкономической деятельности.

• Инкассация. Предоставляя эту услугу, банк отвечает за своевременную транспортировку и сохранность денежных средств или других ценностей компании-клиента.

Помимо вышеперечисленных услуг, юридические лица так же могут рассчитывать на аудит финансовой деятельности предприятий. Более подробно с этой стороной деятельности можно ознакомиться на сайте Oleg-off.ru. Банк может выступать посредником, или гарантом совершения сделок, а так же организовывать аукционы среди своих клиентов. Поэтому, прежде чем выбрать финансового партнера, необходимо провести тщательный анализ деятельности банка, чтобы убедиться в надежности и высоком качестве его услуг.

Также советуем прочитать:

shooltz.ru

Банки для юридических лиц в Москве

Наиболее востребованной и популярной организационно-правовой формой юридического лица заслуженно считается общество с ограниченной ответственностью. Поэтому, рассматривая вопрос, где наиболее выгодно открыть счет для юридического лица в Москве, в большинстве случаев можно оценивать преимущества и недостатки тех или иных банковских услуг применительно к ООО. Такой подход вполне целесообразен, причем критерии выбора банка для организации практически такие же, как и для индивидуального предпринимателя.

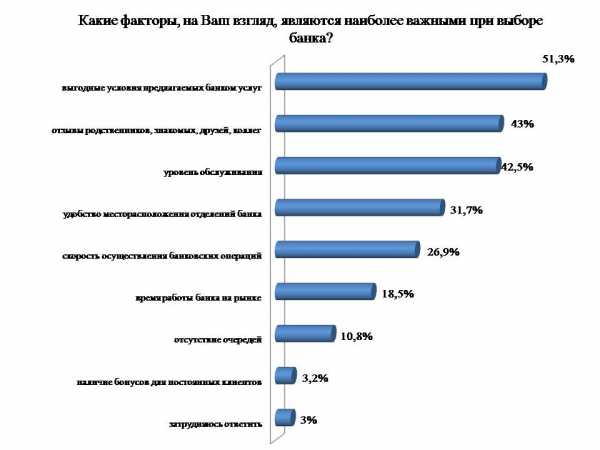

Наиболее важными факторами выбора банка для ООО выступают:

- количество и качество предоставляемых кредитной организацией услуг. Современный банк должен не просто выступать посредником между ООО и его партнерами, занимаясь при этом проведением платежей. Он еще и предоставляет различные вспомогательные для бизнеса онлайн сервисы, дистанционное обслуживание, интернет банкинг и множество других подобных услуг;

- размер тарифов на предоставляемые услуги. Вполне естественно желание руководителя любой организации заключить договор с тем банком, который предлагаем самые выгодные условия. Причем это относится как обслуживанию счета компании, так и предоставлению различных видов кредитов;

- финансовая стабильность и надежность банка. Очевидно, что в непростых современных условиях этот критерий следует рассматривать в первую очередь.

Тарифы банков для юридических лиц в Москве

Банк, как и любое другое коммерческое предприятие, оказывает услуги юридическим и физическим лицам или индивидуальным предпринимателям на возмездной основе. Однако, при этом необходимо понимать, что размер тарифов в различных кредитных организациях может очень заметно варьироваться. В первую очередь, следует рассматривать стоимость наиболее важных и частых операций или услуг, а именно:

- открытие расчетного счета;

- его дальнейшее ведение, включая снятие денег и проведение платежных поручений;

- подключение и предоставление интернет банкинга и других онлайн сервисов;

- смс-информирование на телефон и мобильные приложения;

- выпуск и дальнейшее обслуживание карты корпоративного клиента.

Исходя из величины тарифов, установленных на перечисленные выше операции и услуги, наиболее выгодно открывать счет в таких московских банках: Промсвязьбанк, Банк Москвы, Альфа Банк, Модульбанк и Банк Точка.

Расчетно-кассовое обслуживание для юр лиц

Под расчетно-кассовым обслуживанием или РКО понимается комплекс услуг, который предоставляется юридическому лицу со стороны банка. Он обычно включает в себя осуществление всех денежных операций по расчетному счету, связанных с деятельностью ООО. К ним относятся платежи юридического лица различным партнерам по бизнесу и получение средств от них, выплаты налогов и отчислений в государственные фонды и другие подобные действия. Достаточно очевидно, что от уровня и качества РКО во многом зависит эффективность и успешность любого бизнеса.

Открыть расчетный счет в банках Москвы

Для открытия счета в любом московском банке юридическое лицо должно предоставить в отделение кредитной организации стандартный набор документов. Он включает:

- заявление с указанием наименования, юридического и фактического адреса и других необходимых реквизитов;

- устав ООО и другие учредительные документы;

- свидетельства о регистрации и постановке на учет;

- выписку из ЕГРЮЛ;

- документы, подтверждающие полномочия и личность руководителя, а также наличие у ООО собственного или арендуемого офиса;

- карточку с образцами подписей.

Большинство современных банков предоставляют возможность открыть счет в течение дня.

При этом уведомлять какие-либо надзирающие структуры организация не обязана. Допускается открытие счета как в рублях, так и валюте, исходя из условий работы конкретного банка. Как правило, кредитные организации лояльно относятся к потенциальным клиентам, отказывая в открытии счета только в случае предоставления недостоверной информации.

biznesibanki.ru

Банковское обслуживание организаций

Основные направления банковского обслуживания организаций и их характеристика

Замечание 1

К основным составляющим современного банковского бизнеса относятся продавцы – кредитные организации, и покупатели – банковские клиенты. Исходя из этого, банковская конкуренция усиливается и видоизменяется, а, следовательно, влияет на банковское обслуживание, улучшая его качество и структуру.

Рассмотрим особенности банковского обслуживания организаций в разных сферах экономики.

- В производстве и услугах. Банки в данном секторе выступают в роли поставщика банковских услуг (в банковском обслуживании различных счетов, РКО), финансовых посредников (в ипотечном кредитовании) и покупателей ресурсов, которые необходимы для процесса производства.

- В сфере потребления и услуг. Кредитные учреждения в данной функции – финансовые посредники (при потребительском кредитовании).

- В секторе информационных продуктов представляет банковские организации как продавцов банковских услуг путём оказания финансовых консультаций.

- На рынке недвижимости банки также выступают в качестве финансовых посредников.

- На рынке финансовых услуг значение банков велико на валютном рынке, рынке кредитов и ценных бумаг. В данных областях он и покупатель, и продавец временных прав пользование денежных средств.

На основании анализа сфер применения банковского обслуживания организаций можно констатировать, что:

Определение 1

под банковским обслуживанием юридических лиц понимается комплекс операций и услуг по взаимосвязанным действиям банков и клиентов, производящихся от имени кредитной организации, которые предусматривают перемещение денежных средств, и направленны на решение конкретных экономических задач. К банковскому обслуживанию также относят виды деятельности, которые связанны с информационным обслуживанием, хранением ценностей и пр.

На основании раскрытия сущности и содержания банковского обслуживания организаций предлагаем критерии по их классификации: категория юридического лица и его значение для банков, платность, периодичность проведения операций, предоставления, привлечения (использования) банковских ресурсов и др.

Замечание 2

Банковское обслуживание также может классифицироваться по экономическому содержанию проводимых операций, степени разработанности и внедрённости технологий обработки информации, доходности операций и их рентабельности, востребованности и т.д.

Классификация видов банковского обслуживания организаций и их краткая характеристика

Кредитные организации предоставляют своим клиентам юридическим лицам разнообразные виды и формы банковского обслуживания, которые классифицируются по разным признакам:

- Расчётно-кассовое обслуживание, которое можно разделить по приоритетности данных услуг у населения:

- Депозитные услуги, которые можно разделить в зависимости от предлагаемых условий:

- Кредитные услуги, которые можно разделить в зависимости от назначения и направления – различные виды, формы, способы кредитных операций.

- Посредническое обслуживание юридических лиц.

Как правило, на выбор банка для расчётно-кассового обслуживания, кроме качества предоставляемых услуг, оперативности расчетов и диапазона корреспондентских отношений, влияет также наличие предусмотренных договором видов дополнительного банковского обслуживания, таких, как, например, расчёты пластиковыми картами, система «Банк-клиент», SMS-банкинг, Интернет-банкинг и т.п.

Особой популярностью пользуется система «Банк-клиент», которая полностью автоматизирует весь документооборот между банком и клиентом. На сегодняшний день все крупные клиенты пользуются этой услугой. Имеет такие разновидности как «Интернет-банк-клиент» (осуществление платежей по интернету) и т.д.

SMS-банкинг — услуга по предоставлению информации о состоянии счета в виде SMS-сообщений на мобильный телефон. Клиент заключает договор с банком и определенное количество раз в день получает информацию о входящем остатке на текущий день, обороты по дебету и кредиту счета, о текущем остатке денежных средств на расчетном счете. Данной услугой активно пользуются руководители и главные бухгалтеры небольших предприятий и индивидуальные предприниматели, население.

Интернет-банкинг предоставляет клиенту возможность оперативного круглосуточного управления счетом из любой точки мира с помощью компьютера, подключенного к интернету. Валютные операции представляют собой действия по организации и управлению денежными отношениями, возникающими при операциях с иностранной валютой и ценными бумагами (внутренними и внешними).

Замечание 3

Под новыми направлениями банковского обслуживания, которые предлагают корпоративным клиентам, понимают, как правило, результат деятельности, направленный на получение дополнительного дохода в процессе создания благоприятных условий формирования и размещения ресурсного потенциала при помощи инноваций и содействия корпоративным клиентам в получении прибыли.

При этом, под развитием и появлением нового комплекта банковских продуктов для юридических лиц следует рассматривать внедрение новых синтетических форм банковского обслуживания. В отличие от обособленного банковского продукта, предлагаемого клиенту, услуги могут носить незавершённый характер. Поэтому под банковскими инновациями может пониматься совокупность комбинированных продуктов и банковских услуг.

Замечание 4

Таким образом, анализируя банковское обслуживание корпоративных клиентов, можно сделать вывод, что их развитие влияет не только на деятельность самих кредитных учреждений, но и на уровень межбанковской конкуренции, а также и на работу всех сфер реального сектора экономики в целом, и, как следствие, и обеспечивает стабильное функционирование организаций.

spravochnick.ru